前回の記事では株価がランダムな動きをすると仮定すると、リターンの確率分布が対数正規分布に従うと紹介しましした。

ではランダムな動きをする株にレバレッジを加えるとどうなるか見てみます。レバレッジを加えるETFにはS&P500のレバレッジ3倍ETFのSPXLなどがあります。

株価が「ある一定方向に動く」と「ランダムに変動する」という2つの性質をもつと仮定すると、ある時刻の株価は下のように表現できます。

ここにL倍のレバレッジをかけたときの「資産」の変動は次の式で表せます。

この式の意味を図示したのが下の図です。資産は50%の確率で上がるか下がるかしますが、L倍のレバレッジが加わっているので上げ幅と下げ幅がレバレッジなし(L=1)よりも大きくなることが分かります。

こうやって株価は時間が経つにつれてちょこちょこ動く。その分布は対数正規分布をとることが分かります。そしてその分布の平均と分散も分かります。平均とリターンの数式を見て分かるように式の中に時間が入っています。だから平均と分散は時間に依存します。

レバレッジがある場合とない場合で対数正規分布の平均値・分散・中央値はどう違うか?それをまとめたのが下の表です。

横に並べるだけではなく、レバレッジある場合がない場合より何倍大きくなるかを示したのが下の表です。

これをどのように解釈するか?

平均値はシンプルです。1年後の平均値を計算すると、レバレッジありの平均値はレバレッジなしのL倍になります。ただし2年目以降は複利の効果が効いてきて平均値はL倍よりも大きくなります。

分散もシンプルです。式はややこしいですが、Lは1よりも大きいと仮定しているので、Lが大きいほど分散も大きくなります。

最後に中央値を見ます。中央値の式を見るとexp()の中身がLの2次関数になることが分かります。つまりLに対して放物線を描くということです。言い換えると中央値はLがある値の時に最大となる。

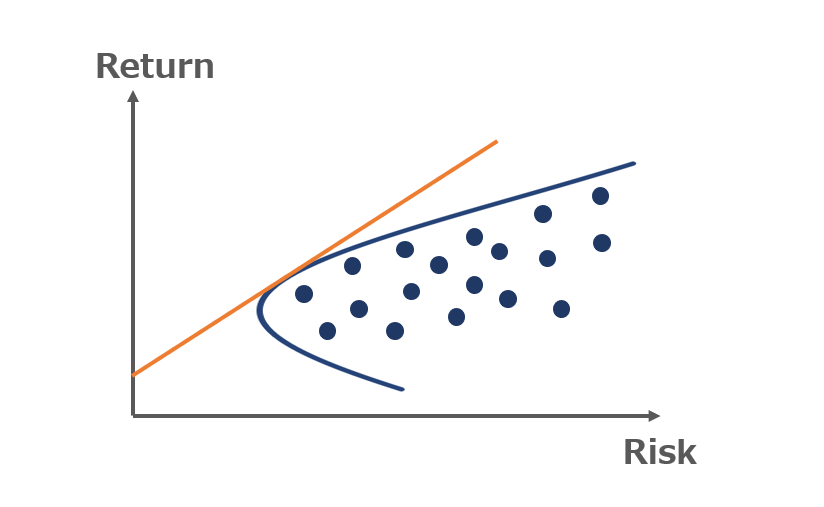

過去の米国株式インデックスを参考に収益率7%・標準偏差20%としてLに対する平均値と中央値をプロットしてみたのが下のグラフです。

中央値はL=1.75のときに最大値をとることが分かります。平均値はレバレッジを大きくすればするほど大きくなるが、中央値はレバレッジを1.75倍以上にすると小さくなる。

つまりこういうことです。レバレッジをかけると資産価値の対数正規分の端っこのほうが立ち上がってくる。その結果、高いリターンを得る確率が大きくなるためにリターンの平均値も大きくなる。レバレッジを高めるほど、そんな「一握りの」高リターンのためがますます平均値が引き上げる。だからレバレッジが大きいほど中央値が下がる。

中央値の定義を再確認します。中央値はデータを小さい値から順に並べたときにちょうど真ん中にくる値です。

つまりリターンの分布の中央値とは「中央値以上になる確率は50%」である値のこと。「中央値が下がる」とは、「高リターンを得る確率が下がる」ことを意味しています。

これは平均年収の統計データと似ていますね。平均年収400万円と公表されても、実はとびきりの高所得者が平均を引き上げているだけで、多くの人はそれを実感していない。

だから「平均値だけの公表は意味なし。平均じゃなくて中央値を出せ。」となる。よくネットで荒れるやつです。

というわけでまとめると、

レバレッジを大きくするほど

(1) リターンの平均値は大きくなる。

(2) リスクも大きくなる。

(3) 中央値はある閾値を超えると小さくなる。

(3)は意外でした。中央値が下がるというのは盲点です。

上の例でみたように米国株式指数であれば1.75倍を超えるレバレッジをかけると中央値は減るし、ましてや3倍レバレッジの中央値はレバレッジ0.5倍と同じなんです。

最後に中央値が時間経過とともにどのように変化するかを示したのが下のグラフです。

どのケースでも中央値は時間経過とともに上昇します。でも3倍レバレッジはレバレッジなしよりも中央値の上昇率は下がるのです。

そういえば昔読んだ「ライフサイクル投資術」には「レバレッジかけるならせめて2倍にしろ。年取ればとるほどレバレッジは下げていけ。」と書いていました。

S&P500で考えると「レバレッジ2倍」は中央値を最大化する閾値にまあまあ近く悪い値ではないです。そして「時間が経つほどレバレッジを下げろ」という指摘も、時間経過ともに中央値が下がる傾向への対策もとれている投資法だと思います。

だからレバレッジをかけるならライフサイクル投資術に沿ったやり方をとるのがいいかもしれませんね。レバレッジ3倍でも短期勝負ならいいでしょう。

でも長期でレバレッジ3倍は危険すぎて私ならやらない 。リスクが3倍というだけでなく、時間経過に伴う中央値の上昇率がレバレッジなしよりも低い点が致命的で、とるリスクが割に合わないと感じるからです。

ちなみに3倍レバレッジをかけると、レバなしより元本合割れ確率が高くなります。しかも長期で投資しても元本割れ確率の低下は鈍い。この点は別記事で紹介していますが、やはり3倍レバレッジが危険だと私が感じる要素の一つです。

追記:

(1) 読者様のリクエストに応じて少し噛み砕いた説明を追加しました。

ポイントだけ引用:

異常に高いリターンがたった数%でも平均値としては高い値が出てしまうので、安易に平均値だけを比較して投資するべきではないと思っています。・・・

平均値は指標のひとつに過ぎないというのが私の考えです。見るべきは「確率分布」で、その形状を理解する指標が平均値と中央値です。

(2) ポートフォリオの最適なリスク資産の割合は、以下の式で計算できます。

リスク資産の最適割合 = 最適レバレッジ比率 / 相対的リスク回避度

例えばS&P500であれば、リスク資産の最適割合 = 1.75 / 相対的リスク回避度 で計算できます。詳しくは過去記事参照。

Twitterでブログ記事の更新通知を受け取れます:

「ライフサイクル投資術」で現代ポートフォリオ理論に言及していなかった気がしますが。それでも「レバレッジやるなら2倍」は絶妙なところを突いてきているなと思います。

現代ポートフォリオ理論をまとめた記事を書いています。

さらに噛み砕いた説明:

記事が役に立ったらクリックお願いします↓