前回の記事ではS&P500の最適レバレッジが1.75倍であることを紹介しました。ポイントだけ再掲します。

(1) ポートフォリオにレバレッジをかけるとリスクとリターンが高くなる。

(2) ただし、ある閾値を超えたレバレッジをかけるとリターンの中央値が下がる。

(3) その閾値はリスクをリターンの2乗で割って求めることができる。

(4) 従ってS&P500の最適レバレッジはその閾値1.75となる。

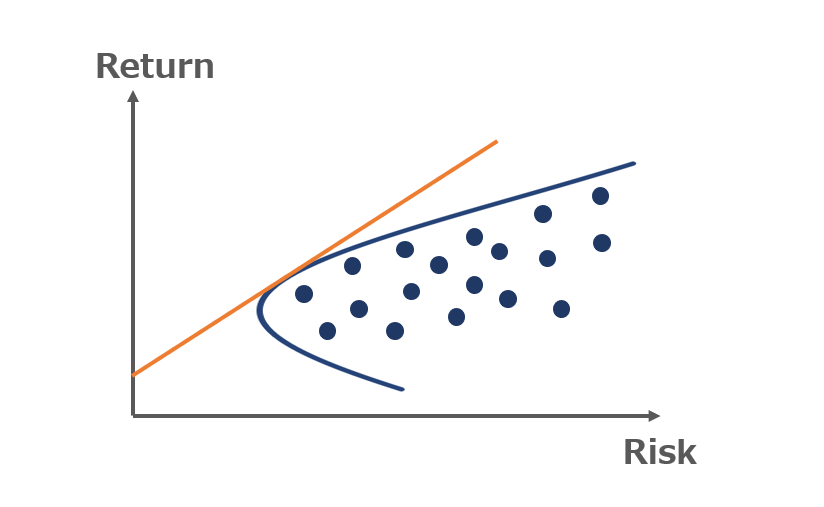

(2)を示すグラフも再掲します。下の通り。

S&P500にレバレッジ3倍をかけたETFにはSPXLがありますが、この結論に従うと3倍はレバレッジをかけすぎていてリターンの中央値を下げてしまうことが分かります。

では他のETFはどうか?

取り上げてみたいのがTQQQ。ナスダック100指数に連動するETFのQQQに3倍レバレッジをかけたETFです。QQQのリスクとリターンはFidelityのサイトから入手できるので、QQQの最適レバレッジを計算して3倍と比較してみます。

もうひとつがTECL。米国情報技術セクターに分類される銘柄に3倍レバレッジをかけたETFです。情報技術セクターのETFにはバンガード社のVGTがあるので、サイトにあるVGTのリスクとリターンを使用してVGTの最適レバレッジを計算して3倍と比較します。TECLとVGTの構成銘柄やその割合が完全に一致しているわけではないのですが、一致しているものと仮定します。

リスクとリターンは次の通りです。期間は10年としています。

QQQ: リスク 15.32% リターン 19.05%

VGT: リスク 16.24% リターン 18.94%

これをもとに最適レバレッジを計算したのは次の通りです。

QQQ: 8.1倍

VGT: 7.1倍

この結果は意外でした。計算上、TQQQやTECLのレバレッジ3倍は全然高くないということになります。つまり3倍レバレッジかけたところでリターンの中央値は下がらない。

S&P500の場合はリスク20%、リターン7%を使って考察しました。S&P500の場合はリスクに対するリターンの割合 (シャープレシオ)が低いために最適レバレッジが低くなります。

ところがQQQやVGTはシャープレシオが1.0を超えるほど高い。だから最適レバレッジが高くなるのです。

ただし、QQQやVGTはセクターが偏るので、直近10年のリスク・リターンを使って最適レバレッジをはじき出していいものかは・・・ちょっと自信がありませんね。

少なくとも言えるのは、今後もハイテクが異常に高いシャープレシオを維持するなら、3倍レバレッジはリターンの中央値を下げることはないということです。

まあ直近10年のデータは少なすぎるしセクターが偏り過ぎて分散効いてないので、私なら投資しませんが ww

参考:

記事が役に立ったらクリックお願いします↓